Introdução à valoração behaviorista

O modelo de valoração behaviorista para o S&P500, que denominamos de behaviorista, associa o percentual de ações alocado nos portfólios dos investidores finais – pessoas físicas e organizações sem fins lucrativos – ao retorno nominal do SPX-RT (S&P 500 acrescido dos dividendos reinvestidos) no longo prazo (dez anos subsequentes). Portanto, esse modelo identifica se o mercado está caro ou barato não pelo seu preço, mas sim pelo comportamento dos investidores.

Todas as opções de alocação dos investidores finais podem ser encontradas no passivo da economia, tais como, dívidas securitizadas garantidas por hipotecas, títulos corporativos e do Tesouro. Imóveis não entram no cálculo porque é contabilizado no ativo, mas com contrapartida no passivo pelas dívidas garantidas por hipoteca. Os títulos bancários também não são levados em conta porque são considerados apenas intermediários na alocação dos recursos na economia. Como o mercado de capitais dos EUA é de longe o maior do planeta e quase todas as dívidas – ações são passivos das empresas – podem ser securitizadas, o modelo de valoração somente se aplica ao mercado de ações desse país.

Um investidor, quer seja institucional, profissional ou amador, de grande porte ou pequeno, adquire ações por razões quaisquer, das mais sofisticadas até as mais simplórias, e o resultado de sua decisão é contabilizado no percentual alocado em ações. Então, em tese o modelo leva em conta a mediana de todas as expectativas dos investidores, por exemplo, sobre a inflação, lucratividade das empresas, ganhos no mercado de ações, política monetária e fiscal, além do apetite pelo risco e, inclusive, as expectativas irracionais.

O racional do modelo é simples: quão maior o percentual alocado em ações na carteira dos investidores finais, menor será o retorno no longo prazo (dez anos). E o inverso também é verdade. Ao longo deste artigo será demonstrado como há forte correlação negativa entre os retornos e a expressividade do posicionamento dos investidores no mercado acionário.

O que o modelo aponta hoje

Esta estatística teve início no 4° trimestre de 1951 e o primeiro período decenal foi encerrado no 4° trimestre de 1961; o último período decenal conhecido terminou em junho de 2022, que foi associado ao percentual alocado em ações em junho de 2012. Portanto, a amostra trimestral do modelo com os retornos concretizados nos 10 anos seguintes começa em dezembro de 1961 e se estende até junho de 2012.

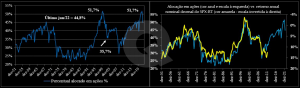

Quanto mais um bem é desejado tanto menor será o seu retorno no longo prazo e essa assertiva é comprovada pela aderência da curva amarela no gráfico à direita com o percentual alocado dez anos antes (cor amarela, escala invertida à direita):

Figura 1 – Percentual alocado em ações no final de cada trimestre desde 1951 à esquerda, e à direita o percentual alocado entre o 4° trimestre de 1951 e o findo em junho de 2012 (10 antes de junho de 2022), e o correspondente retorno nominal anualizado decenal do SPX subsequente (azul em escala descendente à direita) – Fonte: Fed/Quad.

Observe que em dezembro de 2021 o percentual alocado em ações atingiu percentual igual ao registrado no auge da bolha pontocom. No final do 2° trimestre de 2022 foi observado um recuo na alocação em ações para 44% do portfólio dos investidores finais. Significa que a valoração deixou de ser classificada como uma bolha extrema para a condição de valoração ainda cara. A bolha desinflou e pode ser que já tenha atingido seu auge de expansão, mas ela ainda permanece lá.

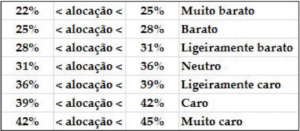

Figura 2 – Faixas de alocação em ações nos portfólios dos investidores finais e valoração do mercado de ações norte-americano – Fonte: Quad.

Nem sempre o mercado precisa chegar em região muito barata para que um novo mercado-touro surja, como em 2003, quando se iniciou um novo ciclo altista com a alocação em 35,7% (entre neutro e ligeiramente barato), mas dificilmente um novo ciclo estrutural de alta se iniciará sem que antes ela ceda mais, ainda mais vindo de uma condição tão extrema.

Aderência estatística

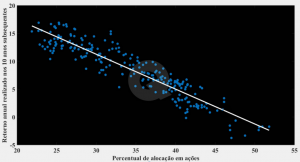

Observa-se que o modelo não é perfeito, porque há desvios e se não houvesse seria sinal de overfitting. No entanto, dentre todos os modelos de valoração, este é o que melhor explicou o desempenho no longo prazo do mercado de ações dos EUA. No período entre dezembro de 1951 e junho de 2012 o percentual alocado em ações no início do período decenal (variável explicativa) e o retorno nominal decenal subsequente apresentou um índice de correlação de -91,1% (negativo), tendo explicado 83% (0,911^2) do retorno nominal nos dez anos subsequentes (variável explicada). Os desvios maiores surgiram nos períodos de inflação elevada.

Figura 3 – Percentual alocado em ações no final de cada trimestre entre o 3° trimestre de 1951 e o findo em setembro de 2010 (eixo X) e o correspondente retorno nominal anualizado decenal do SPX-RT (eixo Y) subsequente – Fonte: Fed/Quad.

A linha branca traz a projeção de retorno anual dos 10 anos seguintes para o SPX-RT conforme o percentual de alocação em ações. Já os pontos em azul foram os retornos concretizados. O desvio-padrão do retorno projetado em relação ao retorno concretizado é de 2% (para mais ou para menos).

Pode-se inferir que, quando o percentual alocado em ações está abaixo de 30%, os retornos de longo prazo tendem a ser excelentes (acima de 10% a.a.), sendo o período ideal para o investidor adotar uma postura buy and hold e segurar suas ações por vários anos. Já quando o percentual alocado em ações está acima de 40%, os retornos de longo prazo tendem a ser medianos (abaixo de 5% a.a.), e, quando acima de 45%, podem inclusive ser negativos.

Em regra, o indicador tem impacto somente no longo prazo (10 anos), porém, quando se aproxima de seus extremos (muito caro ou muito barato), pode impactar o médio prazo. Um percentual alocado em ações muito elevado aumenta as chances do surgimento de um bear market no período.

Conclusão

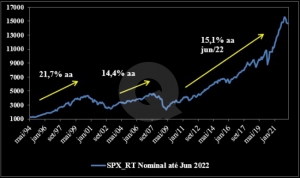

A média trimestral do S&P 500 no 2° trimestre de 2022 foi de 4.110 pontos e, levado em conta o reinvestimento dos dividendos, o modelo indica um retorno nominal nos próximos 10 anos em torno de 2% aa. Pelo modelo, sem levar em conta desvios, o ritmo de 15,1% aa será reduzido para 2% aa, uma freada que somente um ou mais mercados-urso – neste caso último caso com um bull intermediário – serão capazes desse feito. Assim, para o mercado acionário norte-americano, essa década tende a ser bem menos entusiasmante e com mais sustos pelo caminho do que a que se passou.

Figura 4 – Taxa de retorno nos mercados-touros anteriores e atual – Fonte: QUAD.

Jeremy Grantham, um gestor veterano que vivenciou as bolhas no Japão, pontocom e a Grande Crise Financeira, define uma bolha no mercado de ações quando há 2 desvios-padrão da tendência de longo prazo dos preços do mercado de ações. Uma super-bolha quando o desvio-padrão supera 2,5 como em 1929, 2000 e 2021. Sua definição converge para o modelo de valoração da Quad, que também equipara o nível de bolha no fim de 2021 ao mesmo do pico da bolha de tecnologia em 2000.

Há o ditado que reza que uma tendência de alta termina quando acabam os compradores. Exageros à parte, o modelo behaviorista chancela esse ditado popular que, como se vê, contém muita sabedoria.