O discurso de Powell

No dia 30 de novembro (quarta-feira) Jay Powell, presidente do Fed, proferiu um discurso no Hutchins Center on Fiscal and Monetary Policy, quando ressaltou diversos pontos sobre a política monetária e até revelou o seu roadmap. Começou dizendo que “A estabilidade de preços é responsabilidade do Federal Reserve e serve como alicerce da economia. Sem estabilidade de preços, a economia não funciona para ninguém. Em particular, sem estabilidade de preços, não alcançaremos um período sustentado de fortes condições do mercado de trabalho que beneficiem a todos”.

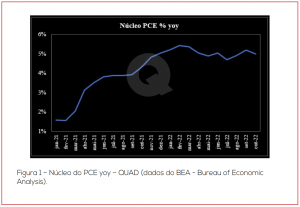

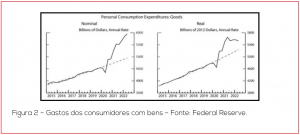

Afirmou que esperava uma inflação do PCE em outubro de 6% aa – em relação ao igual mês do ano passado – e um núcleo de 5% aa, dados confirmados no dia seguinte pelo BEA. De acordo com o bureau, a renda pessoal aumentou 0,7% a uma taxa mensal (8,7% aa em taxa anualizada), enquanto os gastos do consumidor subiram 0,8% (10% aa em taxa anualizada). Em outubro, a alta da renda pessoal refletiu principalmente aumentos nas receitas de salários e compensações e transferências pessoais. A taxa de poupança pessoal (ou seja, a poupança pessoal como porcentagem da renda pessoal disponível) foi de 2,3% em outubro, em comparação com 2,4% em setembro.

Aqui cabe um comentário sobre a estimativa dos gastos dos consumidores pelo GDPNow do Fed de Atlanta. Segundo esse modelo, o crescimento do consumo no 4° trimestre deverá ser de 3,2% aa, diante de 4,8% aa pela previsão imediatamente anterior. Espera-se que o PIB cresça 2,8% aa no trimestre em curso.

Powell, em seu discurso, focou no núcleo do PCE, embora ressaltou que o foco é a inflação total (PCE e CPI cheios), já que os preços dos alimentos e da energia são muito importantes para os orçamentos domésticos. Entretanto, observou que o núcleo da inflação geralmente fornece um indicador mais preciso sobre a inflação futura. Sobre as perspectivas da inflação, Powell se apoiou nas previsões dos analistas do setor privado e dos participantes do FOMC, que mostram um declínio significativo no próximo ano. Mas a estimativa de declínio tem sido prevista há mais de um ano, enquanto que a inflação tem se movido teimosamente de lado. A verdade é que a trajetória da inflação ainda é muito incerta. Por enquanto, vamos deixar de lado as previsões e, em vez disso, olhar para as condições macroeconômicas que achamos que precisamos ver para reduzir a inflação para 2% ao longo do tempo.

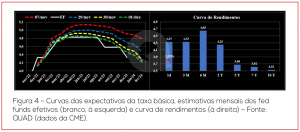

“Precisamos elevar a taxa [básica] de juros a um nível que seja suficientemente restritivo para retornar a inflação para 2% aa. Há uma incerteza considerável sobre que taxa será suficiente, embora não haja dúvidas de que fizemos progressos substanciais, elevando nossa meta para a taxa dos fundos federais em 3,75 pontos percentuais desde março [de 0,08% aa para 3,83% aa].”

“Estamos apertando a política monetária para desacelerar o crescimento da demanda agregada. A desaceleração do crescimento da demanda deverá permitir que a oferta acompanhe a demanda e restaure o equilíbrio que resultará em preços estáveis ao longo do tempo. A restauração desse equilíbrio provavelmente exigirá um período sustentado de crescimento abaixo da tendência.”

“Apesar da política mais rígida e do crescimento mais lento no ano passado, não vimos um progresso claro na desaceleração da inflação. Para avaliar o que será necessário para reduzir a inflação, é útil dividir a inflação básica em três categorias de componentes: inflação básica de bens, inflação de serviços habitacionais [Shelter – abrigo] e inflação de serviços básicos que não habitação.

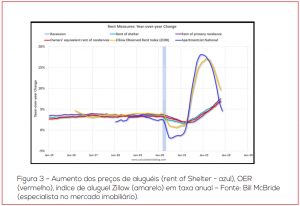

Quanto à primeira categoria, a inflação de bens básicos, observou ele, que caiu de níveis muito altos ao longo de 2022, enquanto que a inflação de serviços imobiliários aumentou rapidamente [McBride e Lawler esperam um forte declínio mais adiante].

A inflação nos serviços básicos, excluindo habitação, tem flutuado, mas não mostra uma tendência clara. No início da pandemia, os preços dos bens subiram rapidamente (figura 3), pois a demanda anormalmente forte foi atendida pela oferta prejudicada pelo desabastecimento causado pelos problemas gerados pela pandemia. Embora o núcleo da inflação anual dos preços de bens permaneça elevado em 4,6%, já caiu quase 3 pontos percentuais em relação ao início do ano (em torno de 7,6% aa). Para Powell, é muito cedo para declarar o fim da inflação dessa categoria, mas se a tendência atual continuar, os preços deverão começar a exercer pressão baixista sobre a inflação geral nos próximos meses, como sempre foi o caso até 2019.

A inflação dos serviços de habitação, a segunda categoria de inflação a ser monitorada, mede o aumento no preço de todos os aluguéis e o aumento no custo equivalente ao aluguel do imóvel ocupado pelo proprietário. Ao contrário da inflação de bens, disse Powell, a inflação de serviços imobiliários continuou a subir e agora está em 7,1% aa. A inflação imobiliária apresenta um retardo em relação aos outros preços em torno da inflexão (negativa) da inflação, por causa da taxa lenta do giro do estoque de imóveis prontos para serem alugados. Por conseguinte, a taxa de mercado de novos aluguéis é um indicador mais propício [do que OER] para onde a inflação imobiliária será no próximo ano. É provável que a inflação imobiliária persista no próximo ano.

Antes de prosseguir examinemos como os indicadores ‘antecedentes’ da inflação dos serviços habitacionais (aluguéis efetivos e fruto de sondagens – owners’ equivalent rent (OER) -, custo de manutenção de um imóvel, etc) estão se comportando.

Segundo McBride, os preços dos aluguéis ainda estão aumentando em relação ao ano anterior, e deve-se esperar que isso continue se refletindo na inflação. O OER subiu 6,9% aa em outubro, diante de 6,7% aa em setembro – e provavelmente aumentará ainda mais nos próximos meses, mesmo com a desaceleração acentuada dos aluguéis. Entretanto, McBride suspeita que o aumento dos aluguéis diminuirá nos próximos meses, à medida que a taxa de crescimento de novas famílias decline e mais oferta de imóveis chegue ao mercado. O economista imobiliário Tom Lawler, também especialista no mercado imobiliário, escreveu recentemente: “Um declínio real nos aluguéis no próximo ano [2023] seria um cenário-base razoável”.

A terceira categoria de gastos abrange uma ampla gama de serviços, desde cuidados de saúde e educação até cortes de cabelo e hospitalização. Esta é a mais importante das três categorias, constituindo mais da metade do índice principal do PCE, [apesar de que Shelter e OER também são relevantes], e pode ser a categoria mais relevante para entender a evolução futura dos núcleos de inflação. Como os salários representam o maior custo na prestação desses serviços, o mercado de trabalho é a chave para entender a inflação nessa categoria.

A demanda por trabalhadores excede em muito a oferta, e os salários nominais vêm crescendo a um ritmo bem acima do que seria compatível com uma inflação de 2% aa. Portanto, outra condição que buscamos é a restauração do equilíbrio entre oferta e demanda no mercado de trabalho.

A taxa de participação da força de trabalho, que mede o número de pessoas em idade ativa que estão empregadas ou em busca de emprego, caiu drasticamente no início da pandemia por causa de muitos fatores, incluindo doenças, cuidados e medo de infecção. Muitos analistas esperavam que a participação voltasse a crescer rapidamente à medida que a pandemia desaparecesse. Entretanto, a participação da força de trabalho tem permanecido bem abaixo das tendências pré-pandêmicas.

“Meus colegas do FOMC e eu [Powell] estamos fortemente comprometidos em restaurar a estabilidade de preços. Powell encerra o seu discurso afirmando que: “A política monetária afeta a economia e a inflação com defasagens incertas, e os efeitos totais de nosso rápido aperto até agora ainda não foram sentidos. Assim, faz sentido moderar o ritmo de nossas altas de juros à medida que nos aproximamos do nível de contenção que será suficiente para reduzir a inflação.

Na conferência à imprensa que se seguiu após o discurso, Powell afirmou que é plausível que um pouso suave, ou seja, que uma desaceleração, e não uma recessão, seria suficiente para debelar a inflação. As menções de Powell sobre a redução do ritmo do aperto – previsível pelo mercado futuro – e a plausibilidade da tese de pouso suave provocaram um forte rali no mercado de ações.

A opinião de respeitados comentaristas de mercado

Três analistas/comentaristas monitorados de perto por este editor discordaram da reação do mercado de ações. Mohamed El-Erian chegou a afirmar, implicitamente, que Powell foi infeliz em seus comentários. Nesta quinta-feira El-Erian escreveu uma paródia que imita uma conversa entre Powell e o Mr. Market. Sem entrar em detalhes, na paródia Powell disse para o Mr. Market que este não precificou todo o conteúdo de seu discurso e comentários na conferência. Mr. Market respondeu que precificou o que queria ouvir, ou seja, o final do ciclo de aperto está próximo de seu fim e que um pouso suave não é uma tese fora de propósito. Nick Timiraos, supostamente um porta-voz não oficial do Fed, escreveu: “Os mercados se recuperaram depois que Powell sinalizou preocupação sobre os riscos de aumentos exagerados nas taxas. Powell pode não ter tido a intenção de aliviar as condições financeiras, mas seus comentários sobre como evitar fraquezas desnecessárias ofuscaram as suas preocupações com os desequilíbrios do mercado de trabalho”. Robert Armstrong foi mais direto: “O discurso de Powell não tem nada de dovish”.

Como interpretar essa diversidade de hipóteses?

Como, então, interpretar as reações dos mercados de ações de A a Z e os comentários de astutos observadores? Este editor mostrará a seguir a sua própria interpretação. O primeiro passo para entender a charada que os mercados nos apresentam é avaliar aqueles em que atuam somente os profissionais. Quando esses mercados se expressam veementemente convém se afastar de analistas e ver se é possível interpretar as suas mensagens como uma entidade única. Às vezes isso não é possível, mas quando é, aposte na mensagem em comum desses mercados.

Em 07 de novembro a expectativa da taxa dos fed funds (vermelho) atingiu o seu maior nível. O pregão de 29 de novembro, que antecedeu o discurso de Powell, o mercado futuro previa uma taxa terminal de 5,08% aa, que perduraria apenas durante uns dois meses, a partir de quando haveria um corte de 50 pb. No final do pregão em 30 de novembro a curva recuou, a taxa terminal caiu para 4,83% aa (aumento acumulado adicional de 100 pb, incluído o de 50 pb em dezembro), e permaneceria assim até 31 de outubro de 2023 (data de uma reunião do comitê), seguida de apenas um corte de 25 pb em dezembro. Nesta quinta-feira (01 de dezembro), a curva recuou ainda mais, a taxa terminal permaneceu em 4,83% aa, mas haveria dois cortes de 25 pb, um em setembro e outro em dezembro. Nota-se que por esse prisma, aparentemente, os mercados de ações tiveram motivos para comemorar, afinal a taxa terminal caiu. Mas por que a curva das expectativas caiu tanto? Essa queda significa que a economia estaria nos trilhos em 2023?

As mensagens dos (sofisticados) mercados de moedas se moveram na mesma linha do mercado futuro dos fed funds. O iene engatou um forte rali e o euro se recuperou, ambos em relação ao dólar, obviamente devido à redução do diferencial de taxa de juros. Porém, o que mais chamou a atenção deste editor foi a reação do título de dez anos do Tesouro dos EUA e que, combinada a sua mensagem com as reações dos dois mercados retromencionados – mercado futuro dos fed funds e de moedas – nos traz uma valiosa pista.

A formação da taxa de dez anos do Treasury norte-americano depende da projeção da inflação pelos players nesse longo período, da precificação do desempenho da economia, da reação do Fed frente a pressões inflacionárias, e do prêmio de risco pela duração (duration) maior. Ora, sabe-se que os vigilantes (operadores desse mercado) são os players mais importantes no mercado de títulos de longa duração e que o Fed reina nos títulos mais curtos. A taxa de dez anos sobe quando a economia está forte, uma vez que a pressão inflacionária aumenta em um ciclo de expansão da economia e o banco central é forçado a aumentar a taxa básica para contrabalançar essa pressão e não ficar atrás da curva (behind the curve). Inverta esse raciocínio e chega-se à conclusão que o forte recuo da taxa nos últimos dois pregões, especialmente na quinta-feira, somente pode ser explicado pela aposta de enfraquecimento da economia. Esse enfraquecimento deverá pressionar as margens operacionais das empresas, acentuar o estresse financeiro em um mercado vulnerável – devido à alavancagem elevada e posicionamento de muitos players em ativos com escassa liquidez – e aumentar o risco de acidentes financeiros.

Conclusão

Os analistas encontram-se divididos entre aqueles que apostam em uma desaceleração do crescimento, suficiente para debelar a inflação, e os que acreditam em um forte desarranjo no mercado financeiro. Além da alavancagem, os mais pessimistas alegam que a iliquidez de muitos investimentos, entre os quais, os de private equity poderão servir de gatilho para acidentes financeiros com desdobramentos que levariam a quedas de outros dominós.

Se os doomsayers tiverem razão, decerto que o Federal Reserve faria uma guinada, interromperia o aperto monetário e, eventualmente, reduziria a taxa básica. Se for esse o caso, o mercado reagiria fortemente, mas não sem antes de uma capitulação, que ainda não aconteceu, a depender da gravidade de um acidente. Se os acidentes não tiverem grandes repercussões, o Federal Reserve permaneceria em seu curso até conter a inflação.